Im Jahre 1870 bildet die Londoner Manège-Schule erstmals Zirkusdirektoren aus. Die Abschlussqualifikation für die erfolgreichen Absolventen ist eine Berufsbezeichnung, die hundert Jahre später auch woanders in Mode kommt: Manager. Der Begriff leitet sich vom lateinischen „manum agere“ ab: jemand an der Hand führen.

Im Zirkus hat es angefangen. Kennen Sie das? Zirkustiere werden an der Leine geführt, mit Tricks und Gewalt dressiert und zu Kunststücken gezwungen, die sie von sich aus nie tun würden. So wie Zirkustiere gegen ihre Natur auf ein nicht artgerechtes Verhalten gedrillt werden, drillen Unternehmen viele Menschen gegen ihre Natur auf ein nicht artgerechtes Verhalten.

„Angst und Geld sind das einzige, was Mitarbeiter motiviert“, meinte Jeffrey Skilling, Chef der Enron Corporation – einem Energiekonzern aus Texas – bis zur spektakulären Pleite in 2001. Der Harvard Absolvent hatte seine Karriere bei der Unternehmensberatung McKinsey begonnen und dann den größten Wirtschaftskrimi des 20. Jahrhunderts inszeniert. Nach jahrelangen Anfechtungsklagen hat im Sommer 2013 ein Bezirksrichter in Houston, Texas, seine Gefängnisstrafe von 24 auf 14 Jahre reduziert – gegen Zahlung von 40 Millionen Dollar.

Die Shareholder-Value-Doktrin zerbricht die Menschen

Die Enron-Pleite hat 22.000 Menschen arbeitslos gemacht und zugleich ihre Altersversorgungen vernichtet. In den letzten fünf Jahren vor dem Zusammenbruch hat Enron seinen Gewinn jährlich um 65 Prozent steigern können. Der nach der Börsenkapitalisierung gemessene Wert des Unternehmens war weltweit an sechster Stelle. Namhafte Experten haben im Jahre 2000 den Enron-Verwaltungsrat (Board) als einen der fünf besten der USA bewertet.

In wenigen Tagen ist dann das Kartenhaus aus Gier, Skrupellosigkeit und Größenwahn zusammengefallen. Auslöser für eine Unternehmensstrategie, die zunächst von der Fachwelt bewundert und anschließend von einem Tsunami regelrecht überrollt wird, ist ein US-amerikanisches Gerichtsurteil. Weil alle großen Firmen eine Niederlassung in den USA haben und dort mit astronomischen Schadensersatzforderungen verklagt werden können, hinterlässt es eine Spur auf der ganzen Welt:

1932 gründen Joseph und Charles Revson die Kosmetikfirma Revlon. Zu Beginn der 1980er Jahre interessiert sich die Leitung der Firma für die Gewinne der Eigentümer, aber außerdem auch noch für Belange von Belegschaft, Kunden und Lieferanten. Da wird sie verklagt. 1985 verurteilt der Delaware Supreme Court (das höchste Gericht des Bundesstaates) die Führung des Unternehmens. Nach dem Urteil des Gerichts muss die Leitung eines Unternehmens der Eigentumsmehrung der Aktionäre alles – wirklich alles andere unterordnen. Mit diesem Urteil gelingt es Ronald Pereman, die Aktiengesellschaft „feindlich“ zu übernehmen. Und das heißt: Gegen den erbitterten Widerstand der Belegschaft und der Unternehmensleitung.

Das Urteil zwingt die Unternehmen der Welt zu einer Strategie, die „Shareholder-Value-Doktrin“ genannt wird. „Shareholder Value“ ist der Betrag, den das gesamte Unternehmen zum gegenwärtigen Börsenkurs wert ist. Das Management muss mit allen legalen Mitteln den Unternehmenswert steigern und dadurch den Reichtum der Aktionäre mehren. Andere Ziele dürfen nur verfolgt werden, wenn es nicht zu Lasten dieses höchsten Gebots geht.

Wo die Doktrin nicht befolgt wird, sinkt der Aktienkurs – und damit droht eine feindliche Übernahme des Unternehmens. Fonds, die solche Spiele radikal betreiben, finanzieren Übernahmen mit Krediten großer Finanzinstitute, vornehmlich in der „City of London.“ Die Rückzahlung der Kredite wird dem eroberten Unternehmen aufgebürdet. Wenn es den Wert des Unternehmens erhöht, muss die Unternehmensleitung Personal entlassen. Naomi Klein beschreibt diese Machenschaften und ihre Hintergründe auf 763 Seiten detailliert und faktenreich: »Die Schock-Strategie – Der Aufstieg des Katastrophen-Kapitalismus«.

Die Vorstände müssen mitspielen und ihre Verantwortung für das Ganze zurückstellen. Die Voraussetzungen dafür schuf Mitte der 1970er Jahre die Unternehmensberatung »McKinsey & Company Inc.« Bis dahin waren Manager Arbeitnehmer, ebenso wie die ihnen unterstellten Mitarbeiter – und standen damit in natürlichem Interessengegensatz zu den Kapitaleignern. Mit „Stock Options“ (Aktienoptionen) wurden die angestellten Unternehmensführer von der Seite der Belegschaft auf die Seite des Kapitals gezogen.

Aktienoptionen werden als Erfolgsbonus – als Belohnung – zusätzlich zum Gehalt ausgegeben, wenn der Aktienkurs eine bestimmte Höhe erklimmt. Wer solche Optionen besitzt, kann sie gegen Aktien des von ihm geleiteten Unternehmens eintauschen und diese Aktien später auch verkaufen.

Unabhängig von den Zwängen der Rechtsprechung hat der Inhaber von Optionen ein persönliches Interesse an einem hohen Aktienkurs. Die Versuchung ist groß, diesem Interesse andere Themen unterzuordnen: die Belange der Belegschaft und die langfristige Zukunft des Unternehmens; gewachsene Kunden- und Lieferantenbeziehungen; Fairness gegenüber Wettbewerbern; Loyalität gegenüber Produktionsstandorten, die die Infrastruktur bereitstellen und deren Bevölkerung von Entlassungswellen betroffen ist; sowie Rücksicht auf den Staat, auf dessen Infrastruktur alle Unternehmen angewiesen sind.

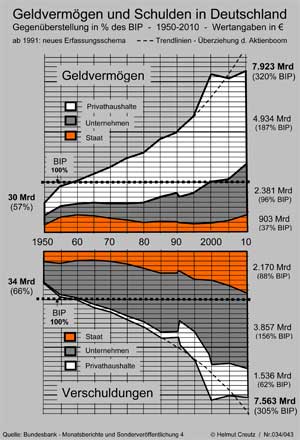

Aktienoptionen haben den Kapitalismus von Grund auf verändert. Die Führung von börsengehandelten Aktiengesellschaften ist seitdem weniger bestrebt, Produkte oder Dienstleistungen anzubieten, Standorte und Arbeitsplätze zu erhalten. Sie bemüht sich vor allem darum, den Aktienkurs nach oben zu treiben. Die übrigen Arbeitnehmer – bis dahin in einer Interessengemeinschaft mit der Unternehmensspitze – bleiben zurück und profitieren nicht mehr von dem Produktivitätszuwachs, den sie erarbeiten.

Auch das Land, in dem die Aktiengesellschaft ihren Sitz hat, bleibt zurück. Die Mehrheit der Aktien der 30 größten und umsatzstärksten deutschen Unternehmen, die an der Frankfurter Börse gehandelt werden – die deutschen „DAX-Konzerne“ – gehört nach Auskunft der Wirtschaftsprüfer Ernst & Young ausländischen Investoren. In anderen Ländern ist es kaum anders. Viele dieser Konzerne weisen Bilanzsummen aus, die das Bruttoinlandsprodukt der meisten Staaten dieser Welt übersteigen.

Die Fonds haben ihren Sitz überwiegend auf exotischen Inseln, die ihnen als „tax haven“ (Steuerfluchtstätte) dienen. Diese „Offshore“-Finanzplätze“ liegen jenseits der eigenen Küste (off shore). Aber die Fonds werden in der „City of London“ verwaltet. Ähnlich wie der Vatikan kein Teil Italiens ist, gehört der Finanzdistrikt „City of London“ nicht zu Großbritannien. Er ist eine eigenständige politische Einheit. Die dort gültigen Gesetze werden von den ca. 250 global tätigen Finanzinstituten gestaltet, die dort niedergelassen sind und keine nationale Identität haben.

Samuel J. Palmisano, Aufsichtsratsvorsitzender der Computerfirma IBM, drückt die Auflagen des Finanzsektors in seiner „Roadmap to 2015“ (Zielplanung für 2015) knackig aus: „Earnings to double“ (Den Gewinn verdoppeln). Unter der Leitung der CEO (Präsidentin) Virginia M. „Ginni“ Rometty sollen die weltweit über 430.000 Mitarbeiter die Renditen der Aktien in wenigen Jahren um 100 Prozent erhöhen. Dieser Druck wird an die gesamte Belegschaft weitergegeben.

Die Konsequenzen zeigen sich in den Vereinigten Staaten – dem Ausgangspunkt der veränderten Rechtsprechung – am dramatischsten: 1970 verdiente ein Unternehmenschef in den USA das 25fache des Durchschnittseinkommens seiner Mitarbeiter, heute ist es das 500fache. Im Rest der Welt driften die Einkommen zwischen der Unternehmensspitze und der Belegschaft ähnlich stark auseinander.

Aktuelle Kommentare